Tasas de rentabilidad

La rentabilidad es el resultado neto de un gran número de políticas y decisiones. En realidad, las tasas de este tipo revelan qué tan efectivamente se está administrando la empresa.

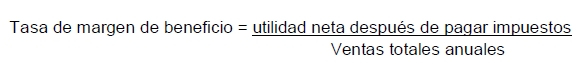

a) Tasa de margen de beneficio sobre ventas. Se calcula dividiendo el ingreso neto después de impuestos sobre las ventas.

En realidad, tanto el ingreso neto como las ventas son una corriente de flujos de efectivo a la largo de un periodo de un año y aquí está implícita la suposición de que ambas se dan en un mismo momento.

Como la división se efectúa en ese instante y no hay traslación de flujos a otros periodos de tiempo, no es necesario considerar tasas de interés. Un valor promedio aceptado en la industria es de entre 5 y 10%.

Su fórmula es:

b) Rendimiento sobre activos totales. Se obtiene dividiendo la utilidad neta libre de impuestos entre los activos totales.

Este cálculo es uno de los más controvertidos. Se pregunta qué valor se dará a los activos par a que pueda ser válida la división con una cantidad de dinero que se da en el futuro, como en la utilidad.

Todos los textos existentes sobre el tema no mencionan ni señalan que deba considerarse una tasa de interés para obtener la cantidad equivalente de cualesquiera de las cantidades y dividirlas en forma válida.

Ya se vio que no vale lo mismo un peso hoy que un peso dentro de un año, y que no se pueden dividir las cantidades sin que intervenga una tasa de interés que las haga equivalentes.

La tasa de rendimiento sobre activos totales viola este principio y por eso da lugar a controversias. Se sugiere no obtener esta tasa y tratar de interpretarla, ya que puede ocasionar decisiones inadecuadas.

c) Tasa de rendimiento sobre el valor neto de la empresa. Es la tasa que mide el rendimiento sobre la inversión de los accionistas, llamada valor neto o capital.

Tiene exactamente la misma desventaja que la tasa anterior, porque el único valor que se le puede dar al capital es el que tiene en términos corrientes o valor de uso de la moneda; sin embargo, este valor se suma algebraicamente al de los años anteriores y se pierde el valor real de la inversión de los accionistas.

También se sugiere no calcular esta tasa para no dar lugar a malas interpretaciones en los resultados.

Como conclusión acerca del uso de las razones financieras, se puede decir que mientras no deba tomarse en cuenta una tasa de interés, es útil y válido usar las razones financieras.

Para medir el rendimiento sobre la inversión se sugiere no utilizar este tipo de métodos y, en cambio, recurrir a los que toman en cuenta el valor del dinero a través del tiempo.

Fuente: Apunte Elaboración y evaluación de proyectos de la Unideg