Se considera que el coeficiente beta para el mercado es igual a LO; todos los demás coeficientes beta se comparan con este valor.

Los coeficientes beta de los activos pueden tener valores positivos o negativos, pero los coeficientes beta positivos son los más comunes.

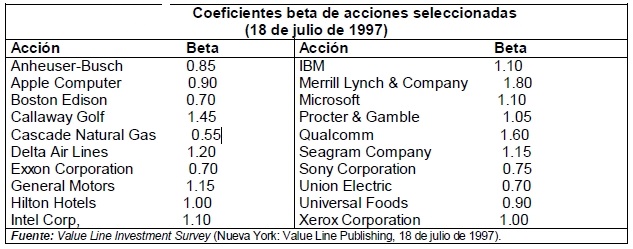

La mayoría de los coeficientes beta se encuentra entre 0.5 y 2.0. La tabla proporciona algunos valores de coeficientes beta seleccionados y sus respectivas interpretaciones.

Los coeficientes beta de acciones negociadas activamente se obtienen de fuentes publicadas, como Value Line Investment Survey, o a través de empresas de corretaje. La tabla proporciona los coeficientes beta de algunas acciones seleccionadas.

El coeficiente beta de la cartera V es de 1.20 y el de la cartera W es de 0.91.

Estos valores parecen lógicos, porque la cartera V contiene activos con coeficientes beta relativamente altos y la cartera W contiene activos con coeficientes beta relativamente bajos.

Desde luego, los rendimientos de la cartera V son más sensibles a los cambios en los rendimiento s del mercado y, por tanto, son más arriesgados que los de la cartera W.

La ecuación presenta el modelo para la valuación de activos de capital (MVAC), usando el coeficiente beta, b, para medir el riesgo no diversificable:

kj = RF + [bj x (km – RF)]

Donde:

kj = rendimiento requerido sobre el activo j

RF = tasa de rendimiento libre de riesgo, comúnmente medida por el rendimiento sobre un bono de la Tesorería

bj = coeficiente beta o índice no diversificable para el activo j

km = rendimiento del mercado; rendimiento sobre la cartera de activos del mercado.

El rendimiento requerido sobre un activo, kj es una función creciente del coeficiente beta, bj, que mide el riesgo no diversificable.

En otras palabras, cuanto mayor sea el riesgo, mayor será el rendimiento requerido; y cuanto menor sea el riesgo, menor será el rendimiento requerido.

El modelo se divide en dos partes:

1) la tasa libre de riesgo, RF, y

2) la prima de riesgo, bj, x (km – RF).

La porción (km – RF) de la prima de riesgo se denomina prima de riesgo del mercado, porque representa la prima que el inversionista debe recibir para aceptar la cantidad promedio de riesgo relacionada con la posesión de la cartera de activos del mercado. A continuación aparece un ejemplo.

Fuente: Apuntes de Administración financiera de la UNIDEG