Como se ha señalado, los FNE cambian de una situación sin financiamiento a otra situación con financiamiento. Al hacer la determinación de la TIR habiendo pedido un préstamo, habrá que hacer ciertas consideraciones.

La primera de ellas, cuando se calcula la TIR y hay financiamiento, es que sólo es posible utilizar el estado de resultados con flujos y costos inflados, ya que éstos se encuentran definitivamente influidos por los intereses pagados (costos financieros), pues la tasa del préstamo depende casi directamente de la tasa inflacionaria vigente en el momento del préstamo, por lo que sería un error usar FNE constantes (inflación cero) y aplicar a éstos pago a principal) costos financieros, alterados con la inflación.

La segunda consideración importante es que para calcular la TIR, la inversión prevista ya no es toda la inversión fija, sino que será necesario restar a la inversión total la cantidad prestada.

En el caso práctico que se sigue, este equivale a 360 (inversión fija) menos 216 (cantidad prestada), igual a 144 de inversión inicial neta de los accionistas. Esto es así no porque no se inviertan 360 en activos fijos, sino que el desembolso inicial para los promotores del proyecto es de sólo 144 millones, y en el propio estado de resultados se muestra cómo se van pagando los 216 millones restantes.

Es decir, con una inversión inicial de 360, los FNE del primer año son 104, pero si sólo se invierte 40% de esa suma, 144 millones, los FNE no son sólo el 40% de esa suma (104), lo cual equivaldría a 41.6, sino que son 5 millones.

Una última consideración es que en el préstamo se da un año de gracia. El primer año sólo se pagan intereses y no capital, entonces al término del quinto año, cuando se hace la evaluación, aún se deben 82 millones, los cuales habrá que sumar a la aportación propia, porque es un capital no pagado.

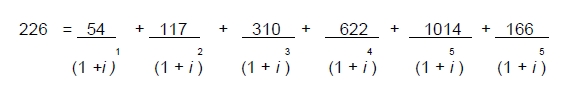

Tomando los FNE, el cálculo de la TIR sería:

P = 360 – 216 = 144 + 82 = 226 millones

utilizando la fórmula de la tasa que iguala la suma de los flujos descontados a la inversión inicial y sustituyendo valores:

La «i» que satisface la fórmula es 0.88 (88%) y es la TIR con financiamiento. En ocasiones se le llama TIR social para diferenciarla de la TIR de empresario.

Véase la diferencia: se le llama TIR social porque surge cuando los fondos de una institución de crédito se dirigen con tasas preferenciales hacia una empresa. Se considera un costo social prestar a tasas preferenciales porque es un costo de oportunidad para la sociedad, ya que esos fondos se podrían utilizar en una opción diferente, y por eso dan origen a la llamada TIR social.

La TIR del empresario es tan simple como considerar que él aporta todos los fondos necesarios para su propia empresa; es decir, no hay financiamiento.

Nótese que la TIR social (88%) es mucho mayor que la TIR del empresario (75.5%). Además de esto, cuando se pide un financiamiento a tasas preferenciales, como en el caso estudiado (49%), la TMAR baja hasta 52.6%. Esto es lógico, ya que el empresario utiliza un dinero más barato que el suyo (49% contr a 58%), haciendo por este motivo aumentar la rentabilidad de su capital de 75.5% a 88%.

Como nota final se puede decir que si se acepta un proyecto sin financiamiento, en otras palabras, si la TIR del proyecto es mayor que la TMAR de inversionista sin pedir prestado, con financiamiento la TIR aumenta y el proyecto se hace mucho más atractivo, siempre y cuando el capital pedido en préstamo sea menor que el costo de capital propio; esto es, sólo si se utiliza dinero más barato.

Fuente: Apunte Elaboración y evaluación de proyectos de la Unideg