Se pueden utilizar varias estructuras conceptuales en el análisis de una empresa. Muchos analistas tienen un procedimiento favorito para llegar a diversas generalizaciones sobre la empresa que está siendo analizada.

A riesgo de entrar en un campo más bien sagrado, presentamos un marco conceptual que se presta a situaciones en las que se esté considerando financiamiento externo.

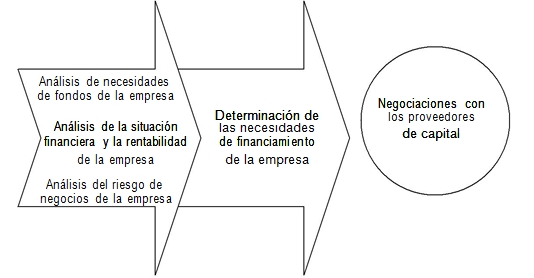

Si se estudian en orden, nuestro interés en primer lugar está en la tendencia y el componente estacional de los requisitos de fondos de una empresa. ¿Cuánto se requerirá en el futuro y cuál es la naturaleza de estas necesidades? ¿Existe un componente estacional para las necesidades? Los elementos analíticos usados para contestar estas preguntas incluyen estados de fuente y aplicación de fondos y el presupuesto de efectivo.

Las herramientas utilizadas para evaluar la condición y desarrollo financiero de la empresa son las razones financieras, tema que se verá en este capítulo.

El analista experto utiliza estas razones de forma similar a la que el médico experto utiliza los resultados de las pruebas de laboratorio. En combinación, y con el tiempo, estos datos ofrecen una entrada valiosa a la salud de una empresa —su condición financiera y rentabilidad—.

El completar nuestro primer juego de tres factores es un análisis del riesgo de negocio de la empresa. El riesgo de negocio se relaciona con el riesgo inherente en las operaciones de la empresa.

Algunas empresas están en líneas de negocios altamente volátiles y/o pueden estar en operaciones cercanas a su punto de equilibrio.

Otras empresas están en líneas de negocios muy estables y/o encontrarse en operaciones lejanas de su punto de equilibrio.

Una empresa de máquinas herramientas puede caer en la primer categoría, mientras que una empresa de servicio público de electricidad rentable probablemente caería en la última.

El analista necesita estimar el grado de riesgo de negocio de la empresa que está analizando.

Estos tres factores deben usarse para determinar las necesidades financieras de la empresa. Más aún, deben ser considerados en forma conjunta. Por supuesto que, mientras mayor sea la necesidad de fondos, será mayor el financiamiento total que se requerirá.

La naturaleza de las necesidades de fondos influye sobre el tipo de financiamiento que se debe utilizar. Si existe un componente estacional en el negocio, éste se añade al financiamiento a corto plazo, a los préstamos bancarios en particular.

El nivel de riesgo del negocio en el que está la empresa afecta intensa-mente el tipo de financiamiento que se debe usar.

Mientras mayor sea el riesgo del negocio resulta menos deseable el financiamiento mediante deuda en relación al financiamiento a través de acciones comunes.

En otras palabras, el financiamiento por medio de capital es más seguro debido a que no existe obligación contractual alguna de pagar intereses y principal, como sucede con la deuda. Por lo general, una empresa en un negocio con alto grado de riesgo haría mal en tomar también mucho riesgo financiero.

A su vez la condición financiera y el desarrollo de la empresa influyen sobre el tipo de financiamiento que se debe utilizar.

La mayor liquidez, la sólida condición financiera global, la mayor rentabilidad de la empresa y el mayor riesgo que se pueda asumir serán determinantes para decidir el tipo de financiamiento.

Es decir, el financiamiento mediante deuda se vuelve más atractivo con mejorías en liquidez, situación financiera y rentabilidad.

El rubro marcado con un círculo en la figura señala que no es suficiente tan sólo determinar el mejor plan financiero desde el punto de vista de la empresa y suponer que se pueda llevar a cabo.

Es necesario convencer del plan a los proveedores externos de capital. La empresa puede determinar que necesita $1 millón en financiamiento a corto plazo, pero los prestamistas pueden no estar de acuerdo ni con el importe ni con el tipo de financiamiento que solicita la administración.

Al final, la empresa quizá tenga que llegar a un compromiso con su plan para hacer frente a las realidades del mercado. La interacción de la empresa con estos proveedores de capital determina el importe, los plazos y el precio del financiamiento.

Con frecuencia, estas negociaciones no están tan apartadas del tipo de re gateo que uno presenciaría en un bazar oriental, si bien, por lo general, con menos intensidad. En todo caso, el hecho de que la empresa deba negociar con proveedores externos de capital sirve como un mecanismo de retroalimentación para los otros cuatro factores de la figura.

Los análisis no se pueden llevar a cabo en forma aislada del hecho de que en definitiva será necesario hacer una petición a los proveedores de capital. De igual forma, los proveedores de capital tienen que aceptar en forma abierta el enfoque de la empresa respecto al financia-miento, aun cuando difiera del suyo.

Por tanto, el análisis financiero tiene varias facetas. Probablemente el análisis se hará en relación con algún marco estructural similar al que se presentó antes.

Fuente: Apuntes de Administración financiera de la UNIDEG