Es el valor que resulta de restar la suma de los flujos descontados a la inversión inicial.

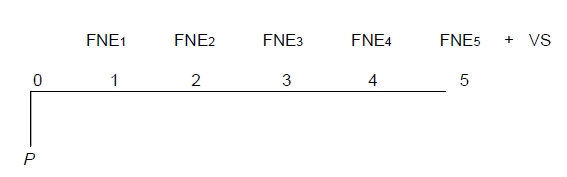

Si se quiere representar los flujos netos de efectivo (FNE) por medio de un diagrama, éste podría quedar de la siguiente manera: tómese para el estudio un horizonte de tiempo de cinco años, por ejemplo.

Trácese una línea horizontal y divídase ésta en cinco partes iguales, que representan cada uno de los años. A la extrema izquierda colóquese el momento en el que se origina el proyecto o tiempo cero.

Represéntense los flujos positivos o ganancias anuales de la empresa con una flecha hacia arriba, y los desembolsos o flujos negativos, con una flecha hacia abajo.

En este caso, el único desembolso es la inversión inicial en el tiempo cero, aunque podría darse el caso de que en determinado año hubiera una pérdida (en vez de ganancia), y entonces aparecería en el diagrama de flujo una flecha hacia abajo.

Diagrama de flujo de efectivo

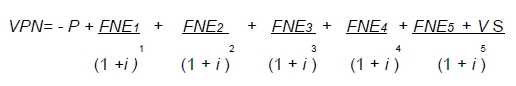

Cuando se hacen cálculos de pasar, en forma equivalente, dinero del presente al futuro, se utiliza una «i» de interés o de crecimiento del dinero; pero cuando se quiere pasar cantidades futuras al presente, como en este caso, se usa una “tasa de descuento», llamada así porque descuenta el valor del dinero en el futuro a su equivalente en el presente, y a los flujos traídos al tiempo cero se les llama flujos descontados.

La definición ya tiene sentido. Sumar los flujos descontados en el presente y restar la inversión inicial equivale a comparar todas las ganancias esperadas contra todos los desembolsos necesarios para producir esas ganancias, en términos de su valor equivalente en este momento o tiempo cero.

Es claro que para aceptar un proyecto las ganancias deberán ser mayores que los desembolsos, lo cual dará por resultado que el VPN sea mayor que cero. Para calcular el VPN se utiliza el costo de capital o TMAR, tema ya tratado con anterioridad.

Si la tasa de descuento costo de capital TMAR aplicada en el cálculo del VPN fuera la tasa inflacionaria promedio pronosticada para los próximos cinco años, las ganancias de la empresa sólo servirían para mantener el valor adquisitivo real que la empresa tenía en el año cero siempre y cuando se reinvirtieran todas las ganancias.

Con un VPN = 0 no se aumenta el patrimonio de la empresa durante el horizonte de planeación estudiado, si el costo de capital o TMAR es igual al promedio de la inflación en ese periodo. Pero aunque VPN = 0, habría un aumento en el patrimonio de la empresa si el TMAR aplicado para calcularlo fuera superior a la tasa inflacionaria promedio de ese periodo.

Por otro lado, si el resultado es VPN > 0, sin importar cuánto supere a cero ese valor, esto sólo implica una ganancia extra después de ganar la TMAR aplicada a lo largo del periodo considerado. Eso explica la gran importancia que tiene seleccionar una TMAR adecuada.

El cálculo del VPN para el periodo de cinco años es:

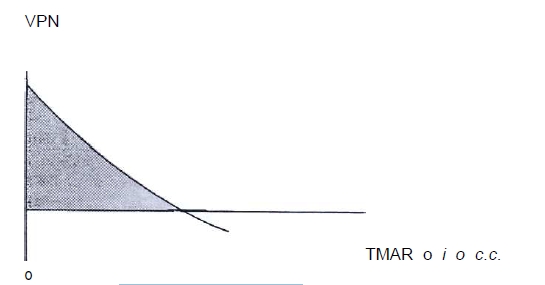

Como se observa, el valor del VPN es inversamente proporcional al valor de la «i“ aplicada, de modo que como la «i» aplicada es la TMAR, si se pide un gran rendimiento a la inversión (es decir, si la tasa mínima aceptable es muy alta) el VPN puede volverse fácilmente negativo, y en ese caso se rechazaría el proyecto.

La relación entre el VPN y la «i» puede representarse gráficamente como sigue:

En la ecuación de la figura anterior se puede observar que al ir aumentando la TMAR aplicada en el cálculo del VPN, éste va disminuyendo hasta volverse cero y negativo.

Como conclusiones generales acerca del uso del VPN como método de análisis se puede decir lo siguiente:

– Se interpreta fácilmente su resultado en términos monetarios.

– Supone una reinversión total de todas las ganancias anuales, lo cual no sucede en la mayoría de las empresas.

– Su valor depende exclusivamente de la » i » aplicada. Como esta » i » es la TMAR, su valor lo determina el evaluador.

– Los criterios de evaluación son: si VPN > 0, acéptese la inversión; si VPN < 0, rechácese.

Fuente: Apunte Elaboración y evaluación de proyectos de la Unideg